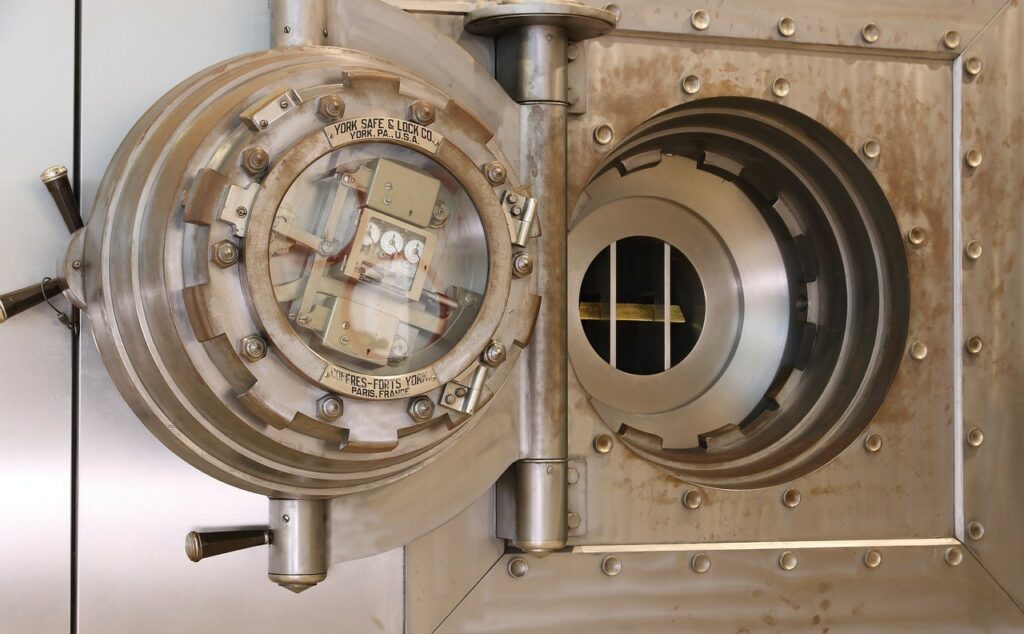

Μια συνοπτική ιστορική αναφορά στα αποθέματα του ελληνικού κράτους σε χρυσό έκανε ο διοικητής της Τράπεζας της Ελλάδας Γιάννης Στουρνάρας κατά τη διάρκεια των εγκαινίων στο ανακαινισμένο κεντρικό θησαυροφυλάκιο του Ιδρύματος που πλέον διαθέτει υπερσύγχρονα μέσα ταξινόμησης, απογραφής και ασφάλειας.

Ο κ. Στουρνάρας παρουσία της προέδρου της Δημοκρατίας Κατερίνας Σακελλαροπούλου, του πρωθυπουργού Κυριάκου Μητσοτάκη επισήμανε το παράδοξο σε μία εποχή όπου όλοι είμαστε εξοικειωμένοι με τις ηλεκτρονικές συναλλαγές και όπου τα χρήματα στα πορτοφόλια μας είναι απλά κομμάτια χαρτί ή, για την ακρίβεια, βαμβάκι, συγκεντρωνόμαστε σε ένα χώρο αφιερωμένο στη φύλαξη του χρυσού, ενός πολύτιμου μετάλλου, συνυφασμένου πρωτίστως με το παρελθόν, και όχι με το μέλλον του χρήματος.

Στη συνέχεια αναφέρθηκε στην ιστορία αποθεμάτων χρυσού του ελληνικού κράτους από την εποχή του Καποδίστρια ως σήμερα.

Τα μόνα χρυσά νομίσματα στον κόσμο εκδίδονται πλέον για λόγους συλλεκτικούς ή επενδυτικούς και όχι για συναλλαγές. Ο, δε, κανόνας χρυσού, που επέβαλε τη μετατρεψιμότητα των τραπεζογραμματίων σε χρυσό ή αντίστοιχες ποσότητες συναλλάγματος, μας έχει εγκαταλείψει από τη δεκαετία του 1970, τότε που ο Αμερικανός πρόεδρος Nixon υποτίμησε το δολάριο και ανέστειλε τη μετατρεψιμότητά του στο πολύτιμο μέταλλο.

Κι όμως, επί αιώνες, χρυσός και ασήμι αποτελούσαν την εγγύηση της αξίας των περισσότερων νομισμάτων, είτε άμεσα, όταν αποτελούσαν την πρώτη ύλη για την κατασκευή τους, είτε έμμεσα, όταν τα χάρτινα τραπεζογραμμάτια μπορούσαν να μετατραπούν σε ορισμένα γραμμάρια μετάλλου. Ο φοίνικας του Καποδίστρια περιλάμβανε 3,747 γραμμάρια ασήμι, ενώ η αρχική πρόβλεψη ήταν να κοπούν και χρυσά νομίσματα των 20 και 10 φοινίκων. Στην πράξη, τα οικονομικά του νεοσύστατου κράτους δεν επέτρεψαν καμία χρυσή κοπή, ενώ ελάχιστοι ασημένιοι φοίνικες τυπώθηκαν.

Η δραχμή του Όθωνα ορίστηκε επίσης σε ασήμι, ενώ αυτή τη φορά εκδόθηκαν και λίγα χρυσά εικοσάδραχμα και σαραντάδραχμα. Τα χάρτινα τραπεζογραμμάτια της Εθνικής Τράπεζας, που πρωτοκυκλοφόρησαν το 1842, ήταν εξαργυρώσιμα σε τέτοιες μεταλλικές δραχμές. Στην πράξη, βέβαια, οι περισσότεροι συμβιβάζονταν με ξένα νομίσματα, καθώς και οι ελληνικές κοπές ήταν ελάχιστες. Δεν είναι τυχαίο που, ακόμα και σήμερα, οι όποιες αγοραπωλησίες χρυσών νομισμάτων γίνονται σε λίρες Αγγλίας και όχι χρυσές δραχμές. Το Ελληνικό Δημόσιο δεν είχε ποτέ την άνεση να εκδώσει ικανό αριθμό χρυσών νομισμάτων.

Χρυσός και ασήμι συνυπήρχαν διεθνώς και ως τα μέσα του 19ου αιώνα λειτουργούσαν αρμονικά σε ένα διμεταλλικό σύστημα. Η τελική επικράτηση του χρυσού αποτελεί μάλλον σύμπτωση παρά ιστορική αναγκαιότητα. Κάτι το γεγονός ότι η πρωτοπόρος Αγγλία είχε – λόγω μιας παλαιότερης σύμπτωσης – καταλήξει στον χρυσό, κάτι η ήττα των Γάλλων από τους Γερμανούς το 1870, που συνοδεύτηκε από μεγάλες αποζημιώσεις σε χρυσό, κάτι η απόφαση των Γερμανών να ακολουθήσουν το παράδειγμα των Άγγλων – στα τέλη του 19ου αιώνα οι περισσότερες χώρες βρέθηκαν δεμένες στο άρμα του χρυσού.Η Ελλάδα, αν και τυπικά μέλος της διμεταλλικής Λατινικής Νομισματικής Ένωσης, δεν επηρεάστηκε ιδιαίτερα από τις εξελίξεις. Οι πολεμικές και δημοσιονομικές της περιπέτειες δεν της είχαν επιτρέψει την πολυτέλεια ενός σταθερού νομίσματος πριν το 1910, οπότε και η δραχμή σταθεροποιήθηκε. Δυστυχώς, η σταθερότητα δεν κράτησε πολύ, καθώς τα ελλείμματα και ο πληθωρισμός, που επέφερε η Μικρασιατική Εκστρατεία, εκτίναξαν τον πληθωρισμό στα ύψη και καταρράκωσαν την ισοτιμία της δραχμής.

Η επόμενη σταθεροποίηση συμπίπτει με την ίδρυση της Τράπεζας της Ελλάδος και την επιστροφή στον κανόνα του χρυσού-συναλλάγματος, τον Μάιο του 1928. Η νεοσύστατη κεντρική τράπεζα ανέλαβε τότε την υποχρέωση να ανταλλάσσει τα τραπεζογραμμάτια δραχμών με αγγλικό συνάλλαγμα, σε σταθερή ισοτιμία 375 δραχμές ανά στερλίνα.

Γιατί στερλίνες και όχι χρυσές λίρες; Διότι τα 4/5 των διαθεσίμων της Τράπεζας της Ελλάδος, όπως και των άλλων τραπεζών του μεσοπολέμου, τηρούνταν σε συνάλλαγμα, όχι σε ράβδους χρυσού. Σε αντίθεση με τον χρυσό, που απαιτεί ακριβά θησαυροφυλάκια, οι καταθέσεις σε συνάλλαγμα δεν έπιαναν χώρο, ενώ απέδιδαν και τόκους. Έτσι, οι κεντρικές τράπεζες περιφερειακών χωρών, όπως η Ελλάδα, δεν αγόραζαν τόσο χρυσό, όσο συνάλλαγμα από χώρες με μετατρέψιμα νομίσματα, όπως ήταν η Αγγλία, οι ΗΠΑ και η Ελβετία.

Η ιδέα ήταν καλή, υπό την προϋπόθεση ότι καμία από αυτές τις χώρες δεν θα υποτιμούσε το δικό της νόμισμα. Αυτό ακριβώς συνέβη τον Σεπτέμβριο του 1931, όταν η Αγγλία, κάτω από το βάρος της Μεγάλης Ύφεσης, εγκατάλειψε τον κανόνα χρυσού. Εκείνη τη μέρα, η Τράπεζα της Ελλάδος, που διατηρούσε σημαντικά ποσά σε στερλίνες, έχασε σημαντικό μέρος των διαθεσίμων της. Το υπόλοιπο το διέθεσε τους επόμενους μήνες, προσπαθώντας να σταθεροποιήσει τη δραχμή, μέχρι την οριστική εγκατάλειψη του κανόνα χρυσού, τον Απρίλιο του 1932.

Έκτοτε, το πάθημα έγινε μάθημα, και τη δεκαετία του 1930 η Τράπεζα φρόντισε όχι μόνο να αποκαταστήσει τα συναλλαγματικά της διαθέσιμα, αλλά και να αυξήσει το ποσοστό που τηρούσε σε ατόφιο χρυσάφι. Πολλά από αυτά τηρούνταν στο εξωτερικό, για να μπορούν να αντιμετωπίσουν έκτακτες ανάγκες.Το ίδιο ισχύει και σήμερα: το 47% του χρυσού τηρείται στην Ελλάδα, με το υπόλοιπο να μοιράζεται μεταξύ Ηνωμένων Πολιτειών (29%), Βρετανίας (20%) και Ελβετίας (4%). Από το 1938, όταν εγκαινιάστηκε το κτίριο στο οποίο βρισκόμαστε σήμερα, η Τράπεζα απέκτησε και έναν ασφαλή χώρο για να προστατεύει τον χρυσό της.

Ασφαλή υπό κανονικές συνθήκες βέβαια! Όλοι γνωρίζουμε, για παράδειγμα, την περίφημη ιστορία της φυγάδευσης του χρυσού, κατά τη διάρκεια του Β΄ Παγκοσμίου Πολέμου, από αυτήν εδώ την αίθουσα, στη Νότια Αφρική, με ενδιάμεσους σταθμούς την Κρήτη και την Αλεξάνδρεια.

Αλλά ας επιστρέψουμε στη διαχρονική σημασία του χρυσού. Είδαμε ότι, στη διάρκεια του μεσοπολέμου, ο χρυσός κατέληξε να βαθαίνει την κρίση και να δημιουργεί προβλήματα στις οικονομίες των χωρών. Πάντα διορατικός, το 1924 ο Keynes είχε αποκαλέσει τον κανόνα χρυσού «βάρβαρο απολίθωμα». Κι όμως, το 1944, στο συνέδριο του Bretton Woods, ο ίδιος συμφώνησε να τεθεί στην καρδιά του μεταπολεμικού νομισματικού συστήματος: οι χώρες θα σταθεροποιούσαν τα νομίσματά τους σε όρους δολαρίου, αλλά η Αμερική θα σταθεροποιούσε το δολάριο σε όρους χρυσού. Υπό μία έννοια, το μεταπολεμικό σύστημα αποτελούσε μία βελτιωμένη εκδοχή του μεσοπολεμικού κανόνα χρυσού-συναλλάγματος, με το δολάριο στο ρόλο της στερλίνας. Όπως και στη διάρκεια του μεσοπολέμου, μάλιστα, οι περισσότερες χώρες συνέχισαν ως το 1970 να συγκεντρώνουν χρυσό στα θησαυροφυλάκιά τους. Θεωρητικά, μόνο οι Ηνωμένες Πολιτείες είχαν λόγο να το κάνουν αυτό· πρακτικά, το έκαναν όλοι.

Γιατί αυτή η εμμονή με το κίτρινο μέταλλο; Μέρος της απάντησης είναι σίγουρα η εμπιστοσύνη. Ή, μάλλον, η έλλειψη εμπιστοσύνης στην ικανότητα των τότε κυβερνήσεων να διασφαλίζουν την αξία του χρήματος. Ένα χρυσό νόμισμα έχει σταθερή αξία. Ένα κομμάτι χαρτί, μάλλον όχι. Συνεπώς, ένα χαρτονόμισμα που εκδίδει μια κυβέρνηση έχει αξία μόνο αν μετατρέπεται σε χρυσό. Μετά την κατάρρευση του Bretton Woods, τη δεκαετία του 1970, πολλοί οικονομολόγοι προέβλεπαν ανεξέλεγκτη άνοδο του πληθωρισμού.

Η άνοδος ήρθε, αλλά δεν ήταν ανεξέλεγκτη. Στις περισσότερες χώρες, οι κυβερνήσεις έμαθαν να αποφεύγουν τις σειρήνες του πληθωρισμού και να διατηρούν την αξία των νομισμάτων τους, χωρίς να δένουν τα χέρια τους σε ένα χρυσό κατάρτι. Παραχώρησαν μεγαλύτερη ανεξαρτησία στις κεντρικές τράπεζες και τους ανέθεσαν τη διατήρηση της σταθερότητας των τιμών. Το ίδιο έγινε και στην Ελλάδα, ιδίως όταν αποφασίστηκε, και κυρίως όταν πραγματοποιήθηκε, η είσοδος/ένταξη της χώρας στη ζώνη του ευρώ, μια από τις σημαντικότερες τομές στην οικονομική πολιτική από γενέσεως του ελληνικού κράτους.

Η σημασία του χρυσού άλλαξε, αλλά δεν εξαλείφθηκε. Αντί για κάλυμμα της κυκλοφορίας τραπεζογραμματίων, ο χρυσός σήμερα αποτελεί ένα ακόμα περιουσιακό στοιχείο, μέρος του χαρτοφυλακίου στο ενεργητικό της Τράπεζας της Ελλάδος, το οποίο της επιτρέπει να ανταποκρίνεται σε διαφορετικές συνθήκες και απαιτήσεις. Για τους πολίτες, δεν αποτελεί πλέον μέσο συναλλαγών, αλλά καταφύγιο αξίας σε συνθήκες αβεβαιότητας και κρίσης. Δεν είναι τυχαίο ότι η ζήτηση χρυσού εκτοξεύθηκε την περίοδο της μεγάλης χρηματοπιστωτικής κρίσης.

πηγή

Οι απόψεις που αναφέρονται στο κείμενο είναι προσωπικές του αρθρογράφου και δεν εκφράζουν απαραίτητα τη θέση του Ellada simera.

Οι απόψεις που αναφέρονται στο κείμενο είναι προσωπικές του αρθρογράφου και δεν εκφράζουν απαραίτητα τη θέση του Ellada simera.

Δημοσίευση σχολίου