Το αντι-SWIFT των BRICS και ο χρυσός.

Η κατάρρευση του δολαρίου και οι συναλλαγές σε τοπικά νομίσματα είναι η επόμενη σελίδα στις παγκόσμιες εμπορευματικές συναλλαγές

Με τη Ρωσία να έχει αναλάβει την ηγεσία σε μια κρίσιμηγ συγκυρία, η ομάδα των BRICS βρίσκεται στο τελικό στάδιο ενός σχεδίου για τη δημιουργία ενός νέου συστήματος πληρωμών που δεν ελέγχεται από τις Ηνωμένες Πολιτείες και δεν εξαρτάται από το δολάριο.

Ένα τέτοιο σύστημα θα επιταχύνει την αποδολαριοποίηση στις διεθνείς εμπορευματικές συναλλαγές.

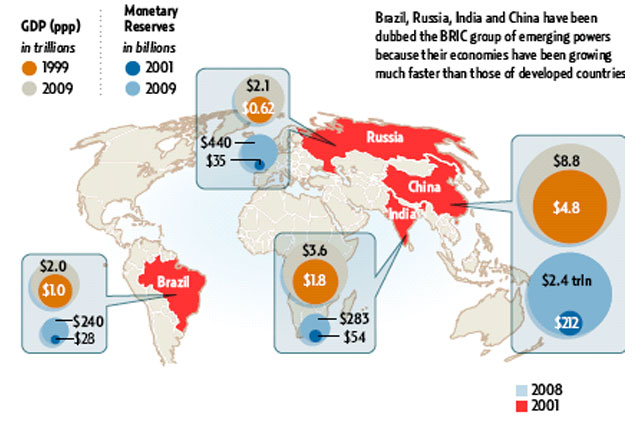

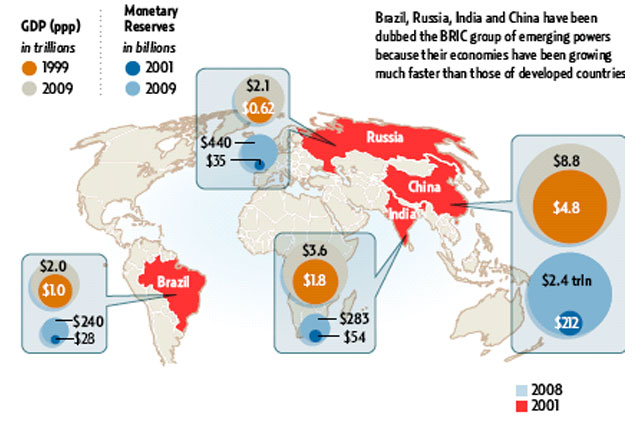

Οι BRICS είναι ένα μπλοκ οικονομικής συνεργασίας που αρχικά αποτελούνταν από τη Βραζιλία, τη Ρωσία, την Ινδία, την Κίνα και τη Νότια Αφρική.

Από την 1η Ιανουαρίου 2024, το μπλοκ επεκτάθηκε για να συμπεριλάβει τη Σαουδική Αραβία, την Αίγυπτο, τα Ηνωμένα Αραβικά Εμιράτα, το Ιράν και την Αιθιοπία.

Περισσότερα από 40 κράτη έχουν εκδηλώσει ενδιαφέρον για ένταξη στις BRICS.

Η διευρυμένη ομάδα των BRICS έχει συνολικό πληθυσμό περίπου 3,5 δισεκατομμυρίων ανθρώπων.

Οι οικονομίες των χωρών BRICS συνολικά έχουν ΑΕΠ πάνω από 28,5 τρισεκατομμύρια δολάρια και αντιπροσωπεύουν περίπου το 28% της παγκόσμιας οικονομικής παραγωγής.

Οι BRICS αντιπροσωπεύουν επίσης περίπου το 42% της παγκόσμιας παραγωγής αργού πετρελαίου.

Η Ρωσία ανέλαβε την προεδρία του μπλοκ τον Ιανουάριο του 2024.

Η επικεφαλής της Κεντρικής Τράπεζας της Ρωσίας, Elvira Nabiullina δήλωσε ότι η Ρωσία ηγείται των συζητήσεων με άλλες χώρες της ομάδας των BRICS για την ανάπτυξη ενός συστήματος πληρωμών που θα χρησιμεύσει ως εναλλακτική λύση στο τρέχον σύστημα.

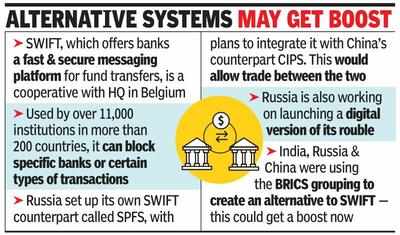

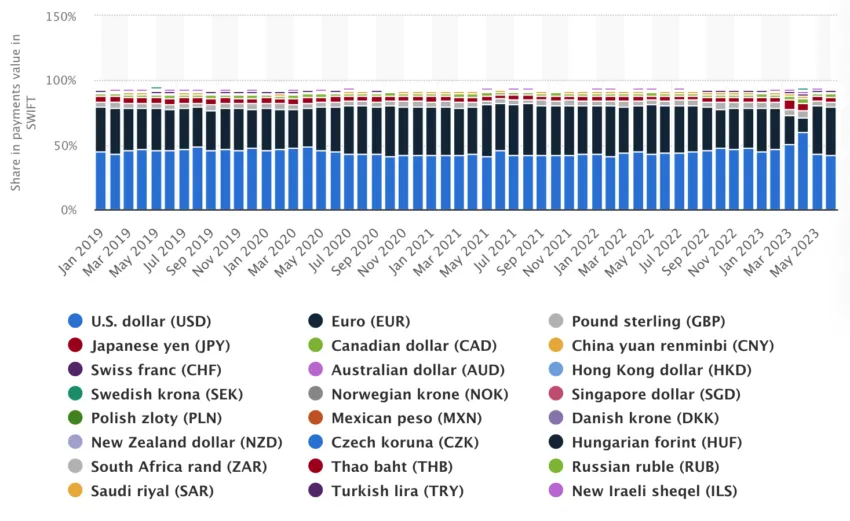

Επί του παρόντος, το μεγαλύτερο μέρος του παγκόσμιου εμπορίου κινείται μέσω του συστήματος Society for Worldwide Interbank Financial Telecommunication (SWIFT).

Ουσιαστικά, το SWIFT χρησιμεύει ως «υπερεθνικός ψηφιακός δίαυλος» που διευκολύνει το παγκόσμιο εμπόριο.

Λειτουργεί ως παγκόσμια υπηρεσία χρηματοοικονομικών μηνυμάτων για τις διασυνοριακές πληρωμές.

Όπως το θέτει ο ιστότοπος της SWIFT, «Το SWIFT είναι ο τρόπος με τον οποίο μεταφέρονται παγκοσμίως περιουσιακά στοιχεία, γίνεται η μεταφορά της αξίας».

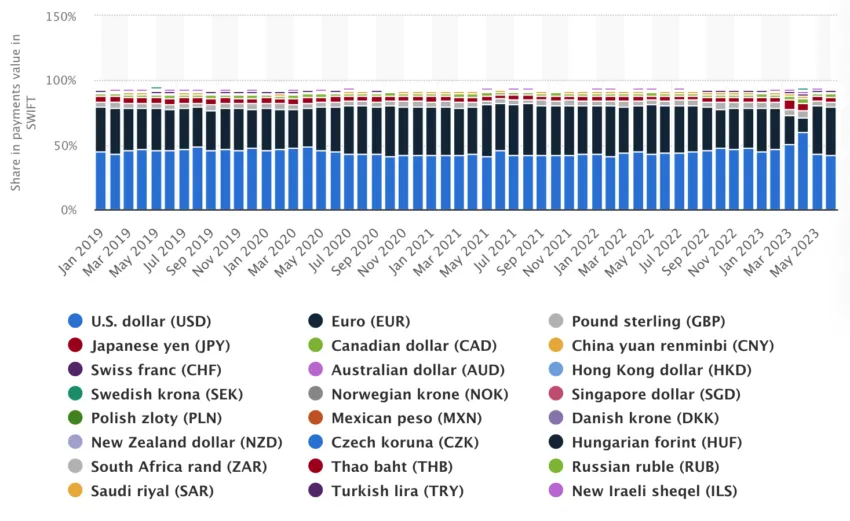

Δεδομένου ότι το δολάριο χρησιμεύει ως το παγκόσμιο αποθεματικό νόμισμα, το SWIFT διευκολύνει αποτελεσματικά το διεθνές σύστημα πληρωμών των διεθνών συναλλαγών σε δολάρια.

Το SWIFT ως γεωπολιτικό όπλο...

Δίνει επίσης στις Ηνωμένες Πολιτείες ένα ισχυρό εργαλείο για τη διαμόρφωση της εξωτερικής πολιτικής.

Μπορεί να χρησιμοποιήσει το SWIFT ως όπλο προκειμένου να τιμωρήσει τις χώρες που δεν υποτάσσονται στα κελεύσματά της, πετώντας τις έξω από το σύστημα των διαθνών συναλλαγών.

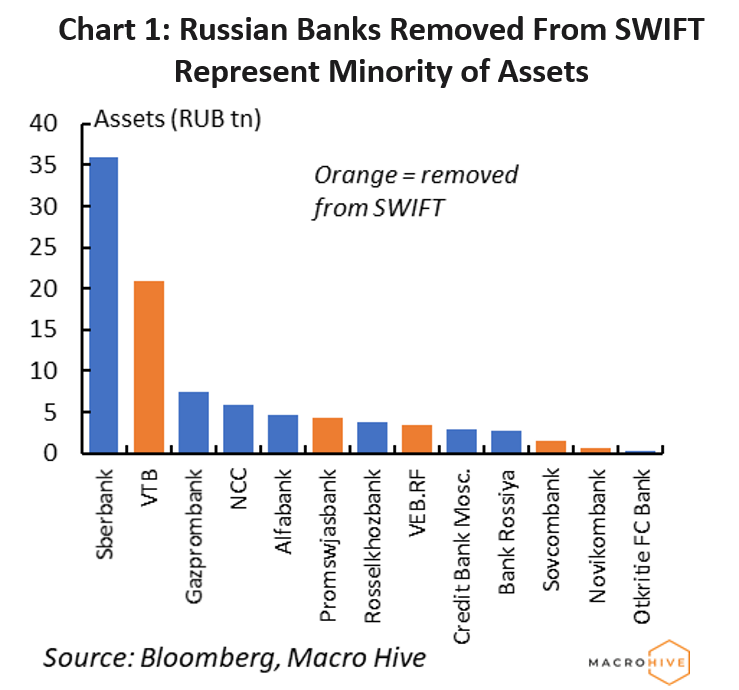

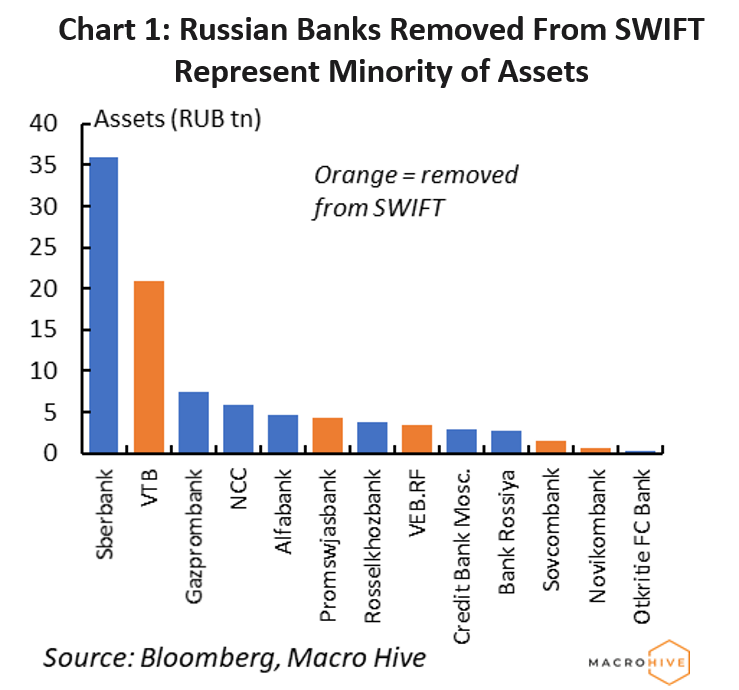

Αυτό ακριβώς συνέβη στη Ρωσία μετά την στρατιωτική επιχείρηση στην Ουκρανία.

Αρχικά οι αξιωματούχοι ανέφεραν ότι η Ρωσία δεν θα αποκλειστεί από το SWIFT, αλλά λίγες μέρες αργότερα, οι Ηνωμένες Πολιτείες, η Ευρωπαϊκή Ένωση, το Ηνωμένο Βασίλειο και ο Καναδάς εξέδωσαν κοινή δήλωση ανακοινώνοντας ότι η SWIFT θα αποσυνδέει τις «επιλεγμένες» ρωσικές τράπεζες από το παγκόσμιο σύστημα πληρωμών .

Αυτή δεν ήταν η πρώτη φορά που οι ΗΠΑ χρησιμοποίησαν το SWIFT και το δολάριο ως όπλο για την προώθηση των στόχων εξωτερικής πολιτικής τους.

Το 2014, η κυβέρνηση Obama απέκλεισε πολλά ρωσικά χρηματοπιστωτικά ιδρύματα από το SWIFT καθώς οι σχέσεις μεταξύ των δύο χωρών επιδεινώθηκαν σχετικά με την κατάσταστη στην Ουκρανία και την προσάρτηση της Κριμαίας.

Λίγα χρόνια αργότερα, η κυβέρνηση Trump απείλησε την Κίνα σε μια προσπάθεια να αναγκάσει τη χώρα αυτή να συμμετάσχει στην επιβολή κυρώσεων στη Βόρεια Κορέα.

Δεν πρέπει να προκαλεί έκπληξη το γεγονός ότι χώρες με λιγότερο από φιλικές σχέσεις με τις Ηνωμένες Πολιτείες μπορεί να θέλουν να αποφύγουν να εξαρτηθούν από ένα σύστημα που απαιτεί αμερικανικές ευλογίες και δολάρια ΗΠΑ.

Ρωσική καινοτομία

Η Ρωσία έχει δημιουργήσει το δικό της σύστημα πληρωμών για να ανταγωνιστεί το SWIFT.

Οι Ρώσοι άρχισαν να αναπτύσσουν το Σύστημα Διαβίβασης Οικονομικών Μηνυμάτων (SPFS) το 2014, αφού οι ΗΠΑ απέκλεισαν τις ρωσικές τράπεζες από το SWIFT για πρώτη φορά.

Μέχρι το τέλος του 2020, 23 ξένες τράπεζες συνδέθηκαν στο SPFS.

Οι περισσότερες από αυτές τις τράπεζες βρίσκονται σε αναπτυσσόμενες χώρες με εχθρικές σχέσεις με τις ΗΠΑ, αλλά περιλαμβάνουν τράπεζες στη Γερμανία και την Ελβετία.

Σύμφωνα με τη Nabiullina, το SPFS έχει επί του παρόντος 159 ξένους συμμετέχοντες σε 20 χώρες.

Στην ανακοίνωσή της νωρίτερα φέτος, η Nabiullina επεσήμανε ότι «παρόμοια υποδομή υπάρχει και σε άλλες χώρες».

Για παράδειγμα, η Κίνα έχει αναπτύξει ένα σύστημα γνωστό ως Σύστημα Διασυνοριακών Διατραπεζικών Πληρωμών (CIPS).

Η Ρωσία θα ήθελε να δει αυτά τα συστήματα να συνεργαζονται διαμορφώνοντας μια ισχυρή εναλλακτική λύση στο SWIFT.

«Διεξάγουμε συζητήσεις για την αλληλεπίδραση τέτοιων πλατφορμών, αλλά εδώ είναι σημαντικό το ενδιαφέρον και η τεχνική ετοιμότητα των εταίρων μας.

Διεθνείς αναλυτές επισημαίνουν ότι η δημιουργία ενός ανεξάρτητου συστήματος πληρωμών είναι προς το συμφέρον του μπλοκ των BRICS, επειδή «το SWIFT έχει πλέον καταστεί γεωπολιτικό όπλο».

Μεγάλο μέρος του κόσμου απειλείται πάντα από κυρώσεις από τις ΗΠΑ ή την Ευρώπη και είναι προς το συμφέρον τους να δημιουργήσουν ένα εναλλακτικό σύστημα.

Η αρχική στόχευση ή σκοπός του SWIFT δεν ήταν να χρησιμοποιηθεί στο σύστημα κυρώσεων αλλά ως μέσο ανάπτυξης και διευκόλυνσης του παγκόσμιου εμπορίου, αυτό άλλαξε όταν αυτό χρησιμοποιήθηκε ως μέσον άσκησης οικονομικής πίεσης.

H χρήση του δολαρίου από τους BRICS

Με τη Ρωσία να έχει αναλάβει την ηγεσία σε μια κρίσιμηγ συγκυρία, η ομάδα των BRICS βρίσκεται στο τελικό στάδιο ενός σχεδίου για τη δημιουργία ενός νέου συστήματος πληρωμών που δεν ελέγχεται από τις Ηνωμένες Πολιτείες και δεν εξαρτάται από το δολάριο.

Ένα τέτοιο σύστημα θα επιταχύνει την αποδολαριοποίηση στις διεθνείς εμπορευματικές συναλλαγές.

Οι BRICS είναι ένα μπλοκ οικονομικής συνεργασίας που αρχικά αποτελούνταν από τη Βραζιλία, τη Ρωσία, την Ινδία, την Κίνα και τη Νότια Αφρική.

Από την 1η Ιανουαρίου 2024, το μπλοκ επεκτάθηκε για να συμπεριλάβει τη Σαουδική Αραβία, την Αίγυπτο, τα Ηνωμένα Αραβικά Εμιράτα, το Ιράν και την Αιθιοπία.

Περισσότερα από 40 κράτη έχουν εκδηλώσει ενδιαφέρον για ένταξη στις BRICS.

Η διευρυμένη ομάδα των BRICS έχει συνολικό πληθυσμό περίπου 3,5 δισεκατομμυρίων ανθρώπων.

Οι οικονομίες των χωρών BRICS συνολικά έχουν ΑΕΠ πάνω από 28,5 τρισεκατομμύρια δολάρια και αντιπροσωπεύουν περίπου το 28% της παγκόσμιας οικονομικής παραγωγής.

Οι BRICS αντιπροσωπεύουν επίσης περίπου το 42% της παγκόσμιας παραγωγής αργού πετρελαίου.

Η Ρωσία ανέλαβε την προεδρία του μπλοκ τον Ιανουάριο του 2024.

Η επικεφαλής της Κεντρικής Τράπεζας της Ρωσίας, Elvira Nabiullina δήλωσε ότι η Ρωσία ηγείται των συζητήσεων με άλλες χώρες της ομάδας των BRICS για την ανάπτυξη ενός συστήματος πληρωμών που θα χρησιμεύσει ως εναλλακτική λύση στο τρέχον σύστημα.

Επί του παρόντος, το μεγαλύτερο μέρος του παγκόσμιου εμπορίου κινείται μέσω του συστήματος Society for Worldwide Interbank Financial Telecommunication (SWIFT).

Ουσιαστικά, το SWIFT χρησιμεύει ως «υπερεθνικός ψηφιακός δίαυλος» που διευκολύνει το παγκόσμιο εμπόριο.

Λειτουργεί ως παγκόσμια υπηρεσία χρηματοοικονομικών μηνυμάτων για τις διασυνοριακές πληρωμές.

Όπως το θέτει ο ιστότοπος της SWIFT, «Το SWIFT είναι ο τρόπος με τον οποίο μεταφέρονται παγκοσμίως περιουσιακά στοιχεία, γίνεται η μεταφορά της αξίας».

Δεδομένου ότι το δολάριο χρησιμεύει ως το παγκόσμιο αποθεματικό νόμισμα, το SWIFT διευκολύνει αποτελεσματικά το διεθνές σύστημα πληρωμών των διεθνών συναλλαγών σε δολάρια.

Το SWIFT ως γεωπολιτικό όπλο...

Δίνει επίσης στις Ηνωμένες Πολιτείες ένα ισχυρό εργαλείο για τη διαμόρφωση της εξωτερικής πολιτικής.

Μπορεί να χρησιμοποιήσει το SWIFT ως όπλο προκειμένου να τιμωρήσει τις χώρες που δεν υποτάσσονται στα κελεύσματά της, πετώντας τις έξω από το σύστημα των διαθνών συναλλαγών.

Αυτό ακριβώς συνέβη στη Ρωσία μετά την στρατιωτική επιχείρηση στην Ουκρανία.

Αρχικά οι αξιωματούχοι ανέφεραν ότι η Ρωσία δεν θα αποκλειστεί από το SWIFT, αλλά λίγες μέρες αργότερα, οι Ηνωμένες Πολιτείες, η Ευρωπαϊκή Ένωση, το Ηνωμένο Βασίλειο και ο Καναδάς εξέδωσαν κοινή δήλωση ανακοινώνοντας ότι η SWIFT θα αποσυνδέει τις «επιλεγμένες» ρωσικές τράπεζες από το παγκόσμιο σύστημα πληρωμών .

Αυτή δεν ήταν η πρώτη φορά που οι ΗΠΑ χρησιμοποίησαν το SWIFT και το δολάριο ως όπλο για την προώθηση των στόχων εξωτερικής πολιτικής τους.

Το 2014, η κυβέρνηση Obama απέκλεισε πολλά ρωσικά χρηματοπιστωτικά ιδρύματα από το SWIFT καθώς οι σχέσεις μεταξύ των δύο χωρών επιδεινώθηκαν σχετικά με την κατάσταστη στην Ουκρανία και την προσάρτηση της Κριμαίας.

Λίγα χρόνια αργότερα, η κυβέρνηση Trump απείλησε την Κίνα σε μια προσπάθεια να αναγκάσει τη χώρα αυτή να συμμετάσχει στην επιβολή κυρώσεων στη Βόρεια Κορέα.

Δεν πρέπει να προκαλεί έκπληξη το γεγονός ότι χώρες με λιγότερο από φιλικές σχέσεις με τις Ηνωμένες Πολιτείες μπορεί να θέλουν να αποφύγουν να εξαρτηθούν από ένα σύστημα που απαιτεί αμερικανικές ευλογίες και δολάρια ΗΠΑ.

Ρωσική καινοτομία

Η Ρωσία έχει δημιουργήσει το δικό της σύστημα πληρωμών για να ανταγωνιστεί το SWIFT.

Οι Ρώσοι άρχισαν να αναπτύσσουν το Σύστημα Διαβίβασης Οικονομικών Μηνυμάτων (SPFS) το 2014, αφού οι ΗΠΑ απέκλεισαν τις ρωσικές τράπεζες από το SWIFT για πρώτη φορά.

Μέχρι το τέλος του 2020, 23 ξένες τράπεζες συνδέθηκαν στο SPFS.

Οι περισσότερες από αυτές τις τράπεζες βρίσκονται σε αναπτυσσόμενες χώρες με εχθρικές σχέσεις με τις ΗΠΑ, αλλά περιλαμβάνουν τράπεζες στη Γερμανία και την Ελβετία.

Σύμφωνα με τη Nabiullina, το SPFS έχει επί του παρόντος 159 ξένους συμμετέχοντες σε 20 χώρες.

Στην ανακοίνωσή της νωρίτερα φέτος, η Nabiullina επεσήμανε ότι «παρόμοια υποδομή υπάρχει και σε άλλες χώρες».

Για παράδειγμα, η Κίνα έχει αναπτύξει ένα σύστημα γνωστό ως Σύστημα Διασυνοριακών Διατραπεζικών Πληρωμών (CIPS).

Η Ρωσία θα ήθελε να δει αυτά τα συστήματα να συνεργαζονται διαμορφώνοντας μια ισχυρή εναλλακτική λύση στο SWIFT.

«Διεξάγουμε συζητήσεις για την αλληλεπίδραση τέτοιων πλατφορμών, αλλά εδώ είναι σημαντικό το ενδιαφέρον και η τεχνική ετοιμότητα των εταίρων μας.

Διεθνείς αναλυτές επισημαίνουν ότι η δημιουργία ενός ανεξάρτητου συστήματος πληρωμών είναι προς το συμφέρον του μπλοκ των BRICS, επειδή «το SWIFT έχει πλέον καταστεί γεωπολιτικό όπλο».

Μεγάλο μέρος του κόσμου απειλείται πάντα από κυρώσεις από τις ΗΠΑ ή την Ευρώπη και είναι προς το συμφέρον τους να δημιουργήσουν ένα εναλλακτικό σύστημα.

Η αρχική στόχευση ή σκοπός του SWIFT δεν ήταν να χρησιμοποιηθεί στο σύστημα κυρώσεων αλλά ως μέσο ανάπτυξης και διευκόλυνσης του παγκόσμιου εμπορίου, αυτό άλλαξε όταν αυτό χρησιμοποιήθηκε ως μέσον άσκησης οικονομικής πίεσης.

H χρήση του δολαρίου από τους BRICS

Μπορεί όμως ένα τέτοιο σύστημα να πετύχει;

Σε τελική ανάλυση, η μεταφορά χρημάτων από τράπεζα σε τράπεζα δεν είναι και… κβαντομηχανική.

Υπάρχουν κάποια τεχνολογικά πρότυπα που πρέπει να συμφωνηθούν από τα ενδιαφερόμενα μέρη και θα χρειαστεί λίγος χρόνος.

Στη συνέχεια, η ανάπτυξη του θα είναι πάντα αργή και ίσως το σύστημα να χρησιμεύει ως εφεδρικό ή απλώς για μεταφορές χρημάτων από το Ιράν και τη Ρωσία ή για όποιον άλλον βρίσκεται σε καθεστώς κυρώσεων.

Τελικά αυτό το σύστημα αναμένεται να αποδειχθεί χρήσιμο για την ανάπτυξη ενός είδους παγκοσμιοποίησης εκτός της αμερικανικής ηγεμονίας και ένα σημαντικό μέρος του κόσμου θα το χρησιμοποιήσει.

Ένα τέτοιο σύστημα θα μπορούσε να αυξήσει τον ρόλο του χρυσού στο διεθνές νομισματικό σύστημα.

Τα κράτη της ομάδας των BRICS κατέχουν μεγάλες ποσότητες χρυσού.

Από λίγο πριν από την οικονομική κρίση του 2008, τα επίσημα αποθέματα χρυσού που διατηρούν τα κράτη BRICS έχουν αυξηθεί από λίγο περισσότερους από 1.500 τόνους σε λίγο περισσότερους από 6.600 τόνου

Όπως επεσήμανε ένας αναλυτής, ακόμη και αν υπάρχει κάποια δυσπιστία μεταξύ των χωρών BRICS στη χρήση των νομισμάτων του τρίτων εξαιτίας των σημαντικών συναλλαγματικών διακυμάνσεων, ο χρυσός θα μπορούσε να καλύψει τον ρόλο του δολαρίου ως ενδιάμεσου μέσου το οποίο θα κρατά σε σταθερότητα την τιμή των assets – σε αντίθεση με το δολάριο το οποίο θα υποστεί σημαντικές διακυμάνσεις που σχετίζονται με την ευθεία αμφισβήτηση της αμερικανικής ηγεμονίας στη διαδικασία της παγκοσμιοποίησης.

Σε τελική ανάλυση, η μεταφορά χρημάτων από τράπεζα σε τράπεζα δεν είναι και… κβαντομηχανική.

Υπάρχουν κάποια τεχνολογικά πρότυπα που πρέπει να συμφωνηθούν από τα ενδιαφερόμενα μέρη και θα χρειαστεί λίγος χρόνος.

Στη συνέχεια, η ανάπτυξη του θα είναι πάντα αργή και ίσως το σύστημα να χρησιμεύει ως εφεδρικό ή απλώς για μεταφορές χρημάτων από το Ιράν και τη Ρωσία ή για όποιον άλλον βρίσκεται σε καθεστώς κυρώσεων.

Τελικά αυτό το σύστημα αναμένεται να αποδειχθεί χρήσιμο για την ανάπτυξη ενός είδους παγκοσμιοποίησης εκτός της αμερικανικής ηγεμονίας και ένα σημαντικό μέρος του κόσμου θα το χρησιμοποιήσει.

Ένα τέτοιο σύστημα θα μπορούσε να αυξήσει τον ρόλο του χρυσού στο διεθνές νομισματικό σύστημα.

Τα κράτη της ομάδας των BRICS κατέχουν μεγάλες ποσότητες χρυσού.

Από λίγο πριν από την οικονομική κρίση του 2008, τα επίσημα αποθέματα χρυσού που διατηρούν τα κράτη BRICS έχουν αυξηθεί από λίγο περισσότερους από 1.500 τόνους σε λίγο περισσότερους από 6.600 τόνου

Όπως επεσήμανε ένας αναλυτής, ακόμη και αν υπάρχει κάποια δυσπιστία μεταξύ των χωρών BRICS στη χρήση των νομισμάτων του τρίτων εξαιτίας των σημαντικών συναλλαγματικών διακυμάνσεων, ο χρυσός θα μπορούσε να καλύψει τον ρόλο του δολαρίου ως ενδιάμεσου μέσου το οποίο θα κρατά σε σταθερότητα την τιμή των assets – σε αντίθεση με το δολάριο το οποίο θα υποστεί σημαντικές διακυμάνσεις που σχετίζονται με την ευθεία αμφισβήτηση της αμερικανικής ηγεμονίας στη διαδικασία της παγκοσμιοποίησης.

Ένα εναλλακτικό σύστημα πληρωμών θα ήταν πρόβλημα για τις ΗΠΑ;

Η σύντομη απάντηση είναι ναι.

Επειδή θα αποτελούσε άμεση απειλή για την κυριαρχία του δολαρίου.

Πέρα από τη διάβρωση της επιρροής της εξωτερικής πολιτικής της Αμερικής, ένα ευρέως χρησιμοποιούμενο σύστημα πληρωμών από τα κράτη της ομάδας των BRICS θα μπορούσε επίσης να επιταχύνει την αποδολαριοποίηση.

Στην πραγματικότητα, κατά τη σύνοδο κορυφής του περασμένου έτους, οι ηγέτες της ομάδας των BRICS τόνισαν τη διεξαγωγή αυξημένου εμπορίου εντός του μπλοκ χρησιμοποιώντας τοπικά νομίσματα ως μέρος ενός σχεδίου προς την αποδολαριοποίηση, με δεδηλωμένο στόχο τη μείωση της κυριαρχίας του δολαρίου στο παγκόσμιο εμπόριο και τη χρηματοδότηση.

Αυτό δεν είναι απλώς ένα κόλαφος στο πρόσωπο της Αμερικής.

Θα μπορούσε να έχει σημαντικές οικονομικές επιπτώσεις.

Οι καταστροφικές συνέπειες για τις ΗΠΑ

Επειδή το παγκόσμιο χρηματοπιστωτικό σύστημα λειτουργεί με δολάρια, ο κόσμος χρειάζεται μια σταθερή προσφορά του αμερικανικού νομίσματος.

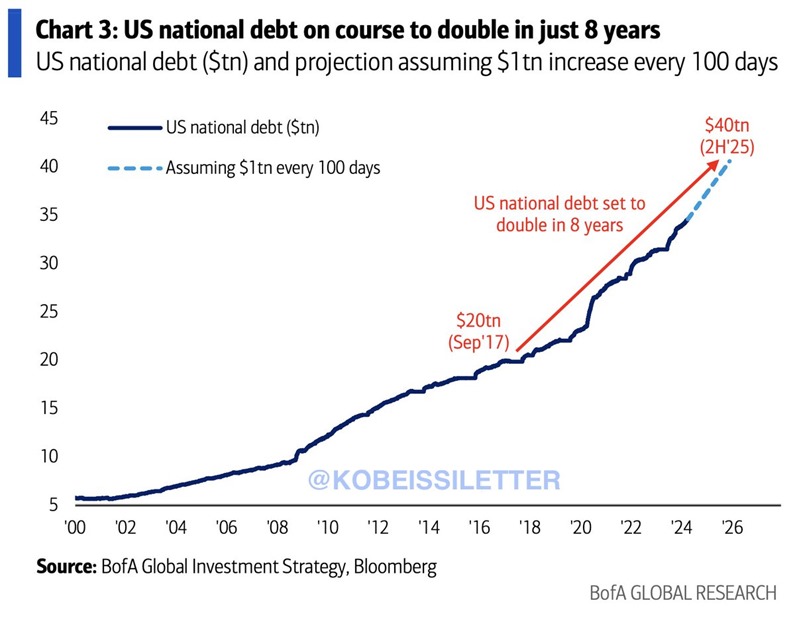

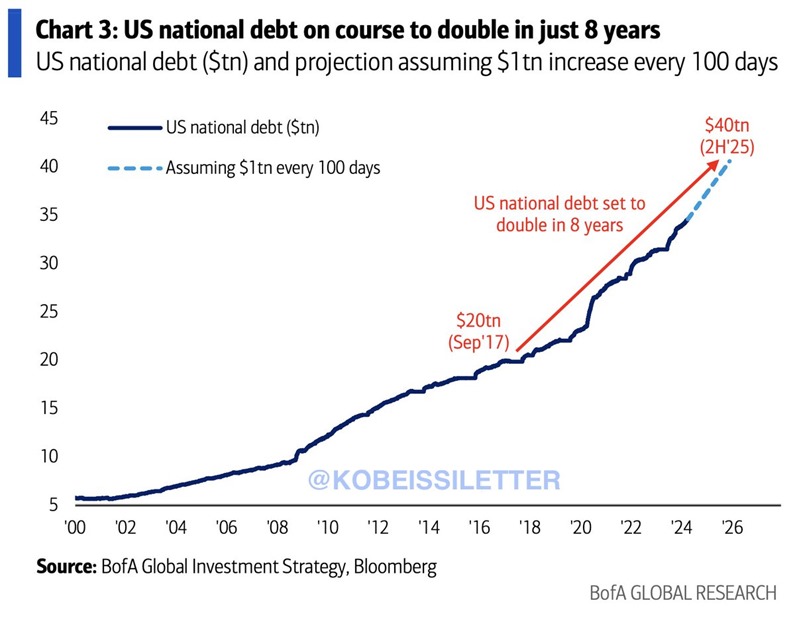

Οι Ηνωμένες Πολιτείες εξαρτώνται από αυτή την παγκόσμια ζήτηση του νομίσματός τους για να στηρίξουν τον άσκοπο δανεισμό και τις δαπάνες τους.

Η αποδολαριοποίηση θα μπορούσε να οδηγήσει υπερβολική προσφορά του δολαρίου και σε υπερπληθωρισμό στις ΗΠΑ ο οποίος θα καταστρέψει την αξία κάθε περιουσιακού στοιχείου.

Ο μόνος λόγος που οι ΗΠΑ μπορούν να δανειστούν, να ξοδέψουν και να παρουσιάσουν τεράστια δημοσιονομικά ελλείμματα στον βαθμό που το κάνουν είναι ο ρόλος του δολαρίου ως παγκόσμιου αποθεματικού νομίσματος.

Δημιουργεί μια αναγκαστική παγκόσμια ζήτηση για δολάρια και περιουσιακά στοιχεία αποτιμημένα σε δολάρια.

Αυτό προκαλεί ζήτηση τυο χρήματος που τυπώνεται από την Ομοσπονδιακή Τράπεζα και βοηθά στη διατήρηση της ισχύος του δολαρίου παρά τις πληθωριστικές πολιτικές της Federal Reserve.

Αλλά τι θα συμβεί εάν αυτή η ζήτηση πέσει, οδηγώντας σε υπερβολική προσφορά του δολαρίου;

Τι θα συμβεί εάν τα κράτη BRICS και άλλες χώρες αποφασίσουν ότι δεν θέλουν να κρατήσουν δολάρια;

Μια αποδολαριοποίηση της παγκόσμιας οικονομίας θα προκαλούσε κατάρρευση της αξίας του αμερικανικού νομίσματος και πιθανόν να πυροδοτήσει νομισματική κρίση.

Οι Αμερικανοί θα ένιωθαν τον αντίκτυπο μέσω του μεγαλύτερου πληθωρισμού των τιμών που εξαφανίζει την αγοραστική δύναμη του δολαρίου.

Στο άκρο, θα μπορούσε να οδηγήσει ακόμη και σε υπερπληθωρισμό.

Αυτό δεν θα συμβεί κατά πάσα πιθανότητα εν μία νυκτί, αλλά η τάση αποδολαριοποίησης επιταχύνεται σαφώς.

Και σε όποιο βαθμό κι αν συμβεί είναι πρόβλημα για τις ΗΠΑ.

Υπάρχει ήδη υπερπληθώρα αμερικανικών ομολόγων στην αγορά και αυτό αυξάνει τις αποδόσεις.

Αυτό σημαίνει υψηλότερο κόστος για την καταβολή τοκοχρεολυσίων για την κυβέρνηση των ΗΠΑ και ισχυρή δημοσιονομική πίεση.

Είναι σημαντικό να θυμόμαστε ότι τίποτα δεν εγγυάται ότι το δολάριο θα διατηρήσει την κυριαρχία του για πάντα.

Στην πραγματικότητα, η Ιστορία διδάσκει ότι αυτό δεν πρόκειται να συμβεί.

πηγή

Οι απόψεις που αναφέρονται στο κείμενο είναι προσωπικές του αρθρογράφου και δεν εκφράζουν απαραίτητα τη θέση του Ellada simera.

Η σύντομη απάντηση είναι ναι.

Επειδή θα αποτελούσε άμεση απειλή για την κυριαρχία του δολαρίου.

Πέρα από τη διάβρωση της επιρροής της εξωτερικής πολιτικής της Αμερικής, ένα ευρέως χρησιμοποιούμενο σύστημα πληρωμών από τα κράτη της ομάδας των BRICS θα μπορούσε επίσης να επιταχύνει την αποδολαριοποίηση.

Στην πραγματικότητα, κατά τη σύνοδο κορυφής του περασμένου έτους, οι ηγέτες της ομάδας των BRICS τόνισαν τη διεξαγωγή αυξημένου εμπορίου εντός του μπλοκ χρησιμοποιώντας τοπικά νομίσματα ως μέρος ενός σχεδίου προς την αποδολαριοποίηση, με δεδηλωμένο στόχο τη μείωση της κυριαρχίας του δολαρίου στο παγκόσμιο εμπόριο και τη χρηματοδότηση.

Αυτό δεν είναι απλώς ένα κόλαφος στο πρόσωπο της Αμερικής.

Θα μπορούσε να έχει σημαντικές οικονομικές επιπτώσεις.

Οι καταστροφικές συνέπειες για τις ΗΠΑ

Επειδή το παγκόσμιο χρηματοπιστωτικό σύστημα λειτουργεί με δολάρια, ο κόσμος χρειάζεται μια σταθερή προσφορά του αμερικανικού νομίσματος.

Οι Ηνωμένες Πολιτείες εξαρτώνται από αυτή την παγκόσμια ζήτηση του νομίσματός τους για να στηρίξουν τον άσκοπο δανεισμό και τις δαπάνες τους.

Η αποδολαριοποίηση θα μπορούσε να οδηγήσει υπερβολική προσφορά του δολαρίου και σε υπερπληθωρισμό στις ΗΠΑ ο οποίος θα καταστρέψει την αξία κάθε περιουσιακού στοιχείου.

Ο μόνος λόγος που οι ΗΠΑ μπορούν να δανειστούν, να ξοδέψουν και να παρουσιάσουν τεράστια δημοσιονομικά ελλείμματα στον βαθμό που το κάνουν είναι ο ρόλος του δολαρίου ως παγκόσμιου αποθεματικού νομίσματος.

Δημιουργεί μια αναγκαστική παγκόσμια ζήτηση για δολάρια και περιουσιακά στοιχεία αποτιμημένα σε δολάρια.

Αυτό προκαλεί ζήτηση τυο χρήματος που τυπώνεται από την Ομοσπονδιακή Τράπεζα και βοηθά στη διατήρηση της ισχύος του δολαρίου παρά τις πληθωριστικές πολιτικές της Federal Reserve.

Αλλά τι θα συμβεί εάν αυτή η ζήτηση πέσει, οδηγώντας σε υπερβολική προσφορά του δολαρίου;

Τι θα συμβεί εάν τα κράτη BRICS και άλλες χώρες αποφασίσουν ότι δεν θέλουν να κρατήσουν δολάρια;

Μια αποδολαριοποίηση της παγκόσμιας οικονομίας θα προκαλούσε κατάρρευση της αξίας του αμερικανικού νομίσματος και πιθανόν να πυροδοτήσει νομισματική κρίση.

Οι Αμερικανοί θα ένιωθαν τον αντίκτυπο μέσω του μεγαλύτερου πληθωρισμού των τιμών που εξαφανίζει την αγοραστική δύναμη του δολαρίου.

Στο άκρο, θα μπορούσε να οδηγήσει ακόμη και σε υπερπληθωρισμό.

Αυτό δεν θα συμβεί κατά πάσα πιθανότητα εν μία νυκτί, αλλά η τάση αποδολαριοποίησης επιταχύνεται σαφώς.

Και σε όποιο βαθμό κι αν συμβεί είναι πρόβλημα για τις ΗΠΑ.

Υπάρχει ήδη υπερπληθώρα αμερικανικών ομολόγων στην αγορά και αυτό αυξάνει τις αποδόσεις.

Αυτό σημαίνει υψηλότερο κόστος για την καταβολή τοκοχρεολυσίων για την κυβέρνηση των ΗΠΑ και ισχυρή δημοσιονομική πίεση.

Είναι σημαντικό να θυμόμαστε ότι τίποτα δεν εγγυάται ότι το δολάριο θα διατηρήσει την κυριαρχία του για πάντα.

Στην πραγματικότητα, η Ιστορία διδάσκει ότι αυτό δεν πρόκειται να συμβεί.

πηγή

Οι απόψεις που αναφέρονται στο κείμενο είναι προσωπικές του αρθρογράφου και δεν εκφράζουν απαραίτητα τη θέση του Ellada simera.

Δημοσίευση σχολίου